요즘 주식 투자가 활성화되고 인플레이션에 대응하기 위해 배당주 투자를 하는 분들이 늘어나고 있습니다. 배당금이 2000만원 이하일 때에는 배당금을 수령하기 전에 배당세 15.4%가 미리 원천징수되기 때문에 고민이 없습니다만, 문제는 배당금이 연 2000만원을 넘어서 종합소득세 신고 대상에 해당하는 경우입니다.

배당 소득의 경우 연 2000만원을 넘길 경우 종합과세 되어 다음해 5월에 종합과세 대상 소득(이자·배당·근로·사업·연금·기타 소득)을 합산한 금액을 신고해야 합니다.

가령 연봉 5천만원인 사람이 연 3000만원의 배당 소득이 있다면 그중 2000만원은 15.4% 원천징수되고 나머지 1000만원만 종합과세 대상이 됩니다. 즉, 연봉 5000만원에 배당소득 1000만원을 합쳐 6000만원이 내년 종합소득세 신고대상이 되는 것입니다.

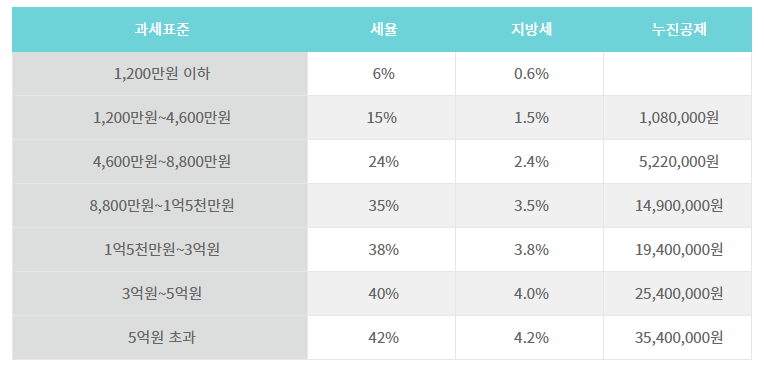

종합소득세 과세표준과 세율 : 종합과세, 분리과세, 분류과세란?

직장인의 수입은 처음에는 조금씩 오르는 것 같다가 어느 순간부터 수입이 정체되는 순간을 맞이합니다. 그때부터 '얼마나 더 버느냐'보다 '얼마나 덜 내느냐'에 관심이 생기게 마련입니다. 수

marcustulliuscicero.tistory.com

과세표준을 볼 때 6000만원의 해당 세율은 24%, 지방세는 2.4%, 누진공제 금액은 522만원입니다.

그렇다면 과세표준을 참고하여 종합소득세 계산을 해보면 다음처럼 계산할 수 있습니다. (이때 이미 원천징수 된 2000만원에 대한 세금은 제외해야 합니다.)

원천징수 2000만원 × 15.4% = 3,080,000만원 (이미 납부되어 계좌로 들어옴)

종합과세 대상 1000만원 × 26.4%(세율+지방세) = 2,640,000원

그런데 위 1000만원도 내 계좌에 들어올 때 이미 15.4%의 배당세를 제하고 받으셨을 겁니다. 이미 낸 세금 1000만원 × 15.4% = 1,540,000원이고, 이를 제하면 2,640,000 - 1,540,000 = 1,100,000원을 추가납부하게 됩니다.

배당소득세 원천징수 세율 15%와 종합소득세 세율을 비교하여 원천징수 세율보다 종합소득세 세율이 클 경우에 종합소득세를 부과한다는 것을 알고 계셔야 합니다. 위 과세표준에서 1200만원 이하일 경우 세율이 6%이기 때문에 이때는 원천징수 세율이 더 높아서 추가적인 세금은 발생하지 않습니다.

종합소득세는 무조건 추가 세금을 부과하는 것이 아니라 기존 세율보다 큰 세율에 해당하는 경우에만 추가적으로 세금을 부과합니다. 따라서 종소세를 신고해도 종합소득세를 내지 않는 경우가 있습니다.

배당소득세를 계산할 때 배당금은 세전 금액을 말하는 것으로 국내배당+해외배당+은행이자를 모두 포함한 금액을 의미합니다. 이때 계좌에 입금된 배당금 총액은 원화로 환산하여 2000만원이더라도 실제 신고해야 하는 금액은 2000만원이 아닌 2352만원입니다. 해당 배당금은 원천징수 된 15%를 포함하여 신고해야 하기 때문입니다.(물론 원천징수 된 352만원은 기납부세액으로 공제 처리되지만 아무튼 신고는 이렇게 해야합니다.)

미국주식을 통한 해외배당은 미국에서 원천징수(15%) 후 한국으로 입금되었기 때문에 배당금으로 2000만원을 받았다면 실제 원천 배당금은 2000만원/0.85=23,529,412원이므로 2000만원을 초과한 3,529,412원이 종합소득세 합산 대상입니다. 이 금액 중에 15%는 이미 미국에 납부하였기 때문에 납부된 금액을 차감하면 순수 합산 금액은 3,529,412-529,412=300만원이 됩니다.

간혹 신용카드 마일리지도 배당에 해당하는지 궁금해하는 분들이 계신데 신용카드 마일리지는 배당금이 아닙니다.

'경제 > 재테크' 카테고리의 다른 글

| 인플레이션 시대 최고의 투자는 : 그건 바로 너 (0) | 2022.06.16 |

|---|---|

| 배당소득 2000만원 이상 건강보험료 안내 (0) | 2022.05.23 |

| 그랜트 카돈 : 일반인이 100억을 버는 현실적인 방법 (0) | 2022.05.16 |

| 하나금융 2022 웰스 보고서 : 순자산 1%는 30억 (0) | 2022.05.09 |

| 2020년 임금근로일자리 소득(보수)결과 : 평균 월급 320만원 (0) | 2022.03.07 |